受人之托,忠人之事!选摩云,您放心!

摩云企服

摩云企服

2024-07-30 11:22

2024-07-30 11:22

导语:

所得减免≠收入减免!增值税和企业所得税收入为何会有差异?是本文的核心内容。

有用户问到小编:“我公司有技术转让项目,听说符合条件的技术转让所得可以享受税收减免优惠,那在企业所得税汇算清缴时,是针对技术转让收入直接享受减免税吗?”

答案是:并不是!所得减免≠收入减免!

那么,收入减免、所得减免、减免所得这三种,具体有什么区别呢?下文就来详细说说:

一、收入减免

收入减免其实包含免税收入和减计收入两个方面,是对收入的减免。取得这种类型的收入,就能减免,成本还能正常扣除。

常见的免税收入有国债利息收入、符合条件的居民企业之间的股息红利等权益性投资收益、符合条件的非营利组织的收入等等;常见的减计收入有综合利用资源生产产品取得的收入、金融保险等机构取得的涉农利息保费、铁路债券利息收入、社区家庭服务收入等等。

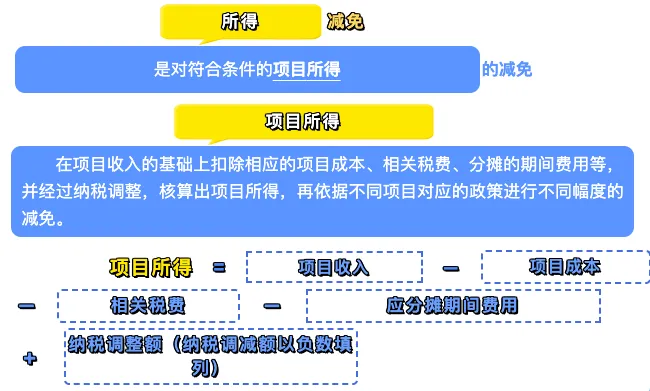

二、所得减免

企业所得税汇算清缴有一张专门的所得减免优惠表,常见的减免项目有农林牧渔业项目、符合条件的 环境保护节能节水项目、符合条件的技术转让项目等等。

所得减免需要以项目的收入减去成本、相关税费、应分摊期间费用,并经过纳税调整,核算出单个项目所得,再对每个项目根据文件规定进行减免!即使同一类别不同项目也要单独核算。

三、减免所得

减免的是应纳税所得额;而减免所得是对税额的减免,常见优惠有小型微利企业、高新技术企业、集成电路企业优惠等等。

而所得减免则是对符合条件的项目所得的减免。

四、常见的享受所得减免优惠事项

1、农林牧渔业项目

2、符合条件的环境保护节能节水项目

3、符合条件的技术转让项目

……

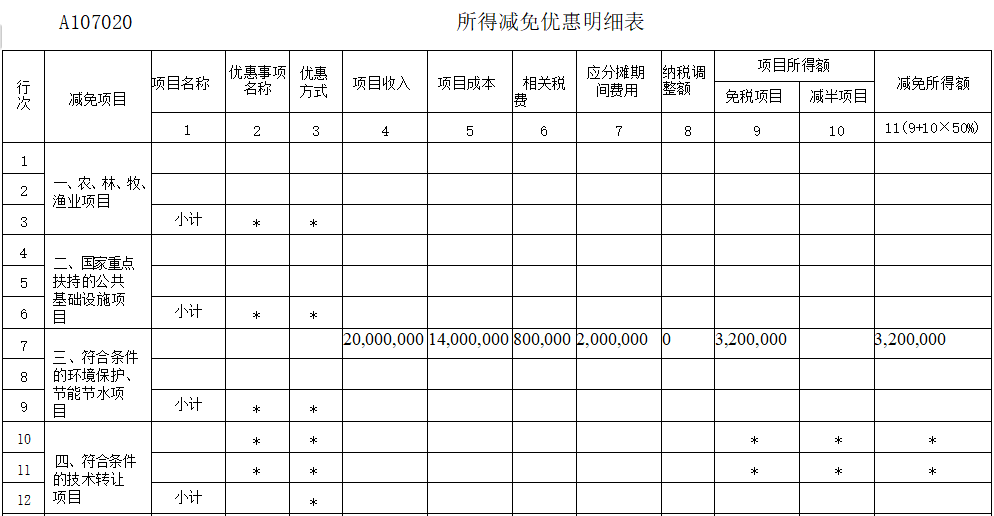

企业汇算清缴时需填报《A107020 所得减免优惠明细表》。

举例如下:

A公司经营公共垃圾处理项目,属于符合条件的环境保护、节能节水项目,2022年取得首笔生产经营收入,2023年可享受项目所得免税政策(三免三减半),2023年取得项目收入2000万元,发生的项目成本1400万元,期间费用200万元,相关税费80万元,根据计算项目所得为320万元,因此减免所得额等于320万元。

填列《A107020表所得减免优惠明细表》如下:

数据将体现在《A10000中华人民共和国企业所得税年度纳税申报表(A类)》的20行。

五、税种差异只因计算口径不同

不同税种之间也会存在差异,比如最重要的两个税种,增值税收入和企业所得税收入之间就经常存在差异。二者之间差异的最大原因就是它们的计算口径不一样,具体情况有:

1、某些视同销售行为

(一)纳税人将货物在实行统一核算的跨县(市)内部机构间移送用于销售。此种行为增值税需要计算销项税,但在会计核算与企业所得税政策规定上,均属于企业内部转移资产行为,既不计入营业收入,也不计算缴纳企业所得税。

(二)纳税人将自产或委托加工货物用于集体福利。此种情况下货物并没有离开本企业,所有权并没有发生转移,也没有相关经济利益流入,会计核算上只结转成本,不确认收入,也不计入企业所得税应纳税所得额。

(三)受托方以收取手续费方式销售代销货物。受托方以收取手续费方式销售代销货物,代销货物销售额不作为本企业营业收入核算,也不涉及企业所得税。

但因为收取了购买方货款并开具增值税发票,实质已构成增值税收入实现,即需要“视同销售”计提销项税金,交付代销清单并取得委托方增值税发票时再作进项税额核算。受托方向委托方收取的手续费计入其他业务收入,属于佣金性质,应按规定计算缴纳增值税和企业所得税。

2、价外费用

增值税的销售额是按照纳税人发生应税行为取得的全部价款和价外费用确定。价外费用包括价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、代垫款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。

纳税人收取的这些价外费用,除代为收取符合规定的政府性基金或者行政事业性收费,以及以委托方名义开具发票代委托方收取的款项外,都应计入增值税销售额计算申报缴纳增值税。

但这些价外收费在会计核算和企业所得税纳税申报时却有相当一部分并不计入营业收入,如收取的延期利息费用应冲减财务费用,收取的包装费、储备费、运输装卸费应冲减销售费用,收取的违约金、赔偿金、滞纳金应计入营业外收入,代收、代垫款项应计入往来项目等。

虽然最终并不影响会计核算结果和应纳税所得额的计算,但在两税申报收入数据对比时却会形成增值税申报收入大于企业所得税申报收入的情况。

3、固定资产和无形资产申报不一致

纳税人在生产经营中发生固定资产、无形资产处置转让行为,均应按照出售价格和适用税率或征收率计算申报缴纳增值税,但在会计处理和企业所得税纳税申报上,则是将资产处置收入扣除账面价值和相关税费后的金额计入营业外收入或营业外支出,很明显,这会造成增值税申报收入大于企业所得税申报收入。

4、金融商品转让业务

金融商品转让,按照财税【2016】36号规定,纳税人转让金融商品按照卖出价扣除买入价后的余额为销售额计算缴纳增值税。

纳税申报时,按照扣除之前的不含税销售额填入纳税申报表主表销售额相关栏次。而金融资产转让的会计处理和企业所得税申报则是通过投资收益体现在当期损益及应纳税所得额中。两相对比,增值税申报收入要大于企业所得税收入。

5、财政补贴核算

按照国家税务总局公告2019年第45号规定,纳税人取得的财政补贴,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。

而纳税人取得的各种财政补贴,在会计核算和企业所得税纳税申报上则是体现在营业外收入或补贴收入等项目中。如果纳税人取得了上述性质的财政补贴,也会形成增值税申报收入大于企业所得税申报收入的情况。

6、增值税免税业务

按照增值税相关规定,无论是一般纳税人还是小规模纳税人,发生应税行为适用免税规定的,不得开具专用发票,但可以开具税率栏注为“免税”的普通发票。

纳税人进行增值税免税业务纳税申报时,应以含税的销售额填报在申报表主表免税销售额相应栏次。

会计核算上,由于规定尚不明确,仅有的财会字【1995】6号关于增值税免税会计处理的文件也随着会计准则新科目设置已经作废,目前存在两种不同的处理方法:

一是以价税合计的方法将免税销售额全部计入主营业务收入,二是以价税分离的方法将免税销售额还原成不含税销售额,计提的销项税额计入补贴收入或营业外收入。

若纳税人采用第一种方法核算,不会出现两税申报收入不一致问题。若采用第二种方法核算,则会形成增值税申报收入大于企业所得税申报收入的情况。

7、收入确认原则不同

增值税与企业所得税都是以收入为起点计算应纳税额,在收入确认上既有相同之处,也存在一些差异。这种收入确认上的差异势必要对两税申报收入造成一定的影响。

综上所述,本篇文章主要介绍了“所得减免≠收入减免!增值税和企业所得税收入为何会有差异?”的相关内容,如果您还想要有其他问题需要咨询或办理,请联系摩云企服,我们将提供全国代办服务,免费咨询专人1对1解答,也可以拨打我们的热线电话18210386210,竭诚为您服务。

了解不同行业的资质、认证等,因为地域有差别建议向专业的资质顾问说明详细情况,一对一为您解决实际问题,提供相应的方案。

了解不同行业的资质、认证等,因为地域有差别建议向专业的资质顾问说明详细情况,一对一为您解决实际问题,提供相应的方案。

浏览更多不如直接咨询,99%用户选择!

浏览更多不如直接咨询,99%用户选择!

5分钟前有人咨询:icp许可证怎么办理? 6分钟前有人咨询:icp许可证续期? 8分钟前有人咨询:edi许可证是干嘛的? 10分钟前有人咨询:edi许可证办理需要多少钱? 11分钟前有人咨询:icp许可证办理的条件?

添加微信

添加微信孟经理 18210386210

添加微信

添加微信张经理 15901329982

地方升总局

个体户核定

港澳台及外国投资者

质量管理体系